[摘要]自2001年开始,证监会要求上市公司在年报中披露支付给会计师事务所的报酬情况,审计收费引起了资本市场广泛而高度的重视。那么,上市公司的盈余管理问题是否以及怎样影响注册会计师审计收费呢?我们的假设是:盈余管理程度越高的公司,所支付的年度财务审计费用越高。研究选取了深市A股市场2002及2003年度按证监会要求披露审计费用的上市公司作为研究样本,经过样本筛选和数据分析发现盈余管理的衡量指标之一—|非经营性收益与净利润的比例|≥50%时,在10%的显著性水平下,对年度财务审计费用有显著影响,结果与我们的预期一致,支持原假设;而当20%≤|非经营性收益与净利润的比例|<50%时,对年度财务审计费用没有显著影响。

[关键词]审计收费;盈余管理;实证分析;研究结论

The Research Results of Empirical Analyzing

About Audit Fees And Earnings Management

ZhouBing and YangHuiLin

(Southwestern University of Finance and economics)

Abstract: From the year of 2001, China Securities Regulatory Commission required that all listed companies disclose their information about the audit fees they paid to CPA firms. Audit fees are paid significant attention to by capital markets. Are the issues of earnings management being noticed by external auditors and further affect their audit fees? Our hypothesis: the deeper the extent of earnings management, the higher the price of audit service. Our research chose samples of audit fees of the listed companies from Shenzhen stock exchange’s A share in 2002 and 2003. By sorting and analyzing the data, we get the conclusion: at the remarkable level of 10%, when the non-operating income to net profit ratio is no less than 50%, earnings management cause significance to audit fees; when the non-operating income to net profit ratio is between 20% and 50%, there is no obvious impact to audit price.

Key words: Audit fees, earnings management, empirical analyzing, research results.

盈余管理对审计费用影响实证分析

目 录

摘要————————————————————————————4

引言————————————————————————————4

文献回顾——————————————————————————5

研究设计——————————————————————————7

研究假设————————————————————————7

模型设计————————————————————————11

样本选择————————————————————————11

统计结果————————————————————————11

结论————————————————————————————13

主要参考文献------------------------------------------------14

盈余管理对审计费用影响的实证分析

周兵 杨荟琳[1]

[摘要]自2001年开始,证监会要求上市公司在年报中披露支付给会计师事务所的报酬情况,审计收费引起了资本市场广泛而高度的重视。那么,上市公司的盈余管理问题是否以及怎样影响注册会计师审计收费呢?我们的假设是:盈余管理程度越高的公司,所支付的年度财务审计费用越高。研究选取了深市A股市场2002及 2003年度按证监会要求披露审计费用的上市公司作为研究样本,经过样本筛选和数据分析发现盈余管理的衡量指标之一—|非经营性收益与净利润的比例|≥50%时,在10%的显著性水平下,对年度财务审计费用有显著影响,结果与我们的预期一致,支持原假设;而当20%≤|非经营性收益与净利润的比例|<50%时,对年度财务审计费用没有显著影响。

[关键词]审计收费;盈余管理;实证分析;研究结论

一、引言

为提高信息披露质量,保护投资者合法权益,2001年12月24日中国证监会发布了《公开发行证券的公司信息披露规范问答第六号——支付会计师事务所报酬及其费用》,对上市公司年度报告中披露支付给会计师事务所报酬的内容和形式首次作了具体规定。这项规定的颁布意味着在资本市场与会计师市场的发展过程当中,审计费用问题引起了广泛而高度的重视。

审计费用问题为什么受到如此关注呢?我们认为审计费用有信息含量,能使会计报表使用者了解到被审计单位的相关情况,它与资产规模、聘请的事务所特

征、审计意见以及审计质量等都密切相关,而盈余管理的程度(在本文中认为是有强烈动机的盈余操纵)在某种条件下作为会计报表质量在某种层面上的反映,审计师为保证审计质量,必然会增加审计成本,从而影响审计收费。具体说来,被认为存在盈余管理(尤其是在某些特定情况下具有强烈盈余操纵动机以粉饰会计报表)的上市公司,审计师的审计风险将会增加,如果审计师充分考虑风险,则一方面他有可能提高审计收费以补偿其高风险可能导致的损失;另一方面,他可能出具非标准意见的审计报告(这极可能导致注册会计师与被审计单位之间的博弈(谈判),而谈判的最终结果往往以作为经济利益表现形式的审计费用作为落脚点)。按照这一思路,本文对上市公司2002年度财务审计费用的影响因素进行了实证研究,并对上市公司盈余管理与审计费用的相关性做了重点考查。

二、文献回顾

不论是国内国外,对审计收费(审计定价)的问题都是众多学者感兴趣的领域。王淅琴(财会通讯 2004年第三期)《审计定价的四种模型》一文中指出:对于不同的审计单位和被审计单位,审计服务提供的产品具有较大的差异性,使得审计人员可以依据需要做出一定幅度的调整,因而审计收费具有一定的弹性。杨鸿,耿建新(中国审计2000年第五期)《审计收费探析》一文中通过中西方审

计收费及其影响因素的对比分析后认为,审计收费的影响要素在我国的体现与在

市场经济比较发达的国家不同,究其根源主要是我国市场经济尚不发达,事务所管理体制不顺,会计市场竞争不够规范以及审计收费制度的不完善造成的。

国外,关于审计收费问题的研究已有二十多年的历史。其中,Simunic(1980)最早运用多元线性回归模型考查了可能影响审计收费的10大因素,发现上市公司的资产规模是决定审计收费的最重要因素,其次为控股子公司个数、涉及行业类型、资产负债率、前两年的盈亏状况、审计年度的审计意见类型以及上市公司的内部审计成本,而会计收益率、审计任期和事务所规模等因素在回归方程中并不显著。Francis(1984)用修正过的Simunic回归模型考察了澳大利亚审计市场,同样发现上市公司的资产规模和反映上市公司经济交易或事项复杂程度的变量(如:控股子公司个数)与审计收费显著相关。与Simunic的研究结论不同的是,Francis发现事务所规模与审计收费呈显著相关。Francis和Stokes(1986)通过考查规模最大和最小的各96家澳大利亚非金融类上市公司的审计收费情况发现:对于规模小的上市公司,八大事务所的审计收费较其他事务所的审计收费高,证明了八大事务所的审计收费高于其他事务所;但对于规模大的上市公司,八大事务所的审计收费与其他事务所的收费并没有显著差异,即事务所的规模对审计收费不具有重要影响。Firth(1985)通过对新西兰上市公司审计收费影响因素的研究发现:公司的总资产、应收款项与总资产的比率以及非系统风险是影响审计收费的最重要的三个变量,而事务所的规模对审计收费不具有重要影响但Johnson,Walker与Westergard(1995)在Firth的基础上进一步研究了新西兰的审计市场,发现规模最大的五个事务所的审计收费较其他事务所的审计收费平均高出24.1%,即事务所的规模会影响审计收费。Taylor和Baker(1981)通过研究英国审计市场发现:上市公司规模和复杂程度对审计收费的解释度为79%,并且在0.01的水平上显著。Anderson和Zeghal(1994)通过构建一个涉及变量更多的审计收费模型考查了加拿大审计市场,发现审计收费与被审计单位规模和复杂程度呈显著相关,同时该论文还发现事务所规模与审计费用的影响显著, 这一结论与Simunic(1980)的研究结论正好相反。但几乎所有学者都发现被审计单位的资产规模是影响审计收费的首要因素。

1999年底,中国会计师(审计)事务所全部脱钩改制成为纯粹的社会民间组织。会计师事务所作为独立核算,自负盈亏的民间组织,承接业务时不能不考虑成本与效益的问题,而审计收费是决定成本与效益的重要因素,也是导致事务所竞争的突出问题。中国上市公司自2001年起在年报中强制公开披露审计及相关服务的收费信息是中国本土审计定价研究的转折点。

刘斌等人(2003年)采用多元线性回归的方法对590家样本公司进行了实证分析,结果发现上市公司审计规模经济业务的复杂程度以及上市公司所在地是影响我国上市公司审计定价的主要因素,而存货与资产总额之比、盈亏情况、审计任期和事务所规模对审计收费并不具有重要影响。

伍利娜(会计研究2003年第十二期)《盈余管理对审计费用影响分析——来自中国上市公司首次审计费用披露的证据》在公开披露的2001年年报中,依据一定标准筛选出282家上市公司(深市101家,沪市181家)作为样本,对盈余管理与收费二者之间的关系进行了研究,作者分析了管理层盈余操纵的目的以及审计方(供给方)和被审方(需求方)对盈余管理风险的态度后认为:审计结果不同可能直接影响到审计费用的不同:上市公司在进行盈余管理的同时,若能得到审计师的配合,则可能会以较高的价格履行审计合约;而若得不到审计师的配合,则审计服务的酬劳可能会很低。由此作者提出:公司当年净资产收益率处于达线配股区间与当年财务审计费用正相关,净资产收益率处于保牌区间与当年财务审计费用负相关

本文在研究中国上市公司通过非经营性活动进行盈余管理是否会影响其所支付的年度财务审计费用的时候,突破了以往的研究思路:一、根据中国的具体情况,重新对盈余管理进行了界定;二、在对盈余管理变量的定义上,将盈余管理指标分为两个不同的层次(20%≤|(本期净利润-本期营业利润)/本期净利润|<50%以及|(本期净利润-本期营业利润)/本期净利润|>50%,以分别研究它们对审计费用的影响。

三、研究设计

(一)研究假设

在会计学界存在着不同的盈余管理定义,按照美国会计学家凯瑟琳·雪普的定义,盈余管理实际上就是旨在有目的地控制对外财务报告过程,以获取某些私人利益的“披露管理”。而另一美国会计学家斯考特认为盈余管理是“在GAPP允许的范围内,通过对会计政策的选择使经营者自身利益或企业市场价值达到最大化的行为”。根据研究分析以及结合中国的现实状况,我们认为:盈余管理是管理当局通过职业判断和规划交易控制财务报告对外披露的过程,旨在影响以公司的经营业绩为基础的利益关系人的决策或者那些以会计报告数字为基础的契约的后果,使经营者自身利益或企业市场价值达到最大化的经济行为。

对于审计收费,《中国注册会计师职业规范指导意见》中规定:在确定收费时,会计师事务所应考虑如下因素,以客观反映为客户提供专业服务的价值:

① 专业服务所需的知识和技能;

② 所需专业人员的水平和经验;

③ 每一专业人员提供服务的时间;

④ 提供专业服务所需承担的责任。

从以上的规定以及结合审计实务来看,我们可以把审计定价的因素归为两类,即审计所需要耗费的劳动力以及所需要承担的审计风险——会计报表存在重大错报或漏报,而审计人员审计后发表不恰当意见的可能性。不难理解,耗费的劳动力越大,会要求越高的回报;而根据风险与收益应正相关的基本原则,所承担的审计风险越大,会计师事务所收取的报酬越高。

循着这个思路,我们做出了如下假设:

1、在资本市场,会计盈余是企业制定各种契约的重要参数。如果上市公司的业绩表现低于投资者的预期,公司的股票价格可能下跌;当公司高层管理人员的报酬与公司盈余业绩挂钩时,还可能影响公司管理人员的报酬。一项调查(《投资基金管理人调查》,源于1999年11月中国证监会举办的投资基金业务培训班上的调查。共计发放问卷64份,回收64份,回收率100%,全部为有效问卷。被调查者中,92%以上的人具有本科及本科以上学历,其中61%的人具有硕士及硕士以上学历;而被调查者的教育背景中,60%为经济管理类,16%为理工类,8%为政法类,其他占16%。另外,调查对象中有16人曾经从事过会计职业,占25%。由于经济管理类的学生一般都要修读会计学教程,可合理推测调查对象中具备会计基本知识者至少占60%。 调查对象中具有一年以上证券从业经验的占80%左右,可认为调查对象对证券市场和上市公司是比较熟悉的。另据统计,超过17%的被调查者具有部门经理以上职位,大约30%的被调查者在基金管理公司中担任财务分析师和其他分析人员。即调查对象可以被看成比较成熟和理性的投资者代表,可以看成会计信息的专业用户)结果表明,对“净资产收益率略高于10%的上市公司容易产生利润操纵行为”支持率占首位(80%),对“连续两年亏损的公司容易产生利润操纵行为”的支持率占第二位(58%)。对“每股收益略高于零的上市公司容易产生利润操纵行为”的支持率居第三位(45%)。公司经理人还认为盈利突然巨幅增减的公司(34%)和主业不突出的公司(38%)也存在较大的操纵可能。此项调查结果与《上市公司经理人调查》( 1999年1月8日,《证券时报》与联合证券公司共同进行的问卷调查。调查主题是“上市公司利润包装”,调查对象是 100家上市公司的经理人)的结果基本一致。

由此我们选取了“|本期净利润-本期营业利润)/本期净利润|”作为衡量指标,即是基于比较成熟的盈余管理指标的选取应用,以及主业不突出的公司又较强盈余操纵动机这一调查结果。

再进一步的,为审查出盈余管理,注册会计师往往需花费更多的精力和时间,会加大审计的成本;而同时,在被审计单位进行会计造假而要求审计师为其掩盖时,审计师如果不迎合被审计单位的要求,往往会遭到被解聘的命运,从而丧失较大的经济利益。为了弥补可能的损失,注册会计师会在当年提高相应的审计收费。相反若与被审计单位合谋,还可从被审计单位得到额外的“灰色”收益,也会获得相对更高的审计收费。由此,我们做出如下假设:

假设1:当年的盈余管理程度与当年的财务审计费用正相关。

2、目前来看,如果上市公司规模较大,一般情况下,审计的工作量及复杂程度会较规模较小的公司大。因此,会计师事务所在制定报酬时都会考虑公司期末资产总额、合并会计报表单位数等指标,甚至要参考同类公司的收费标准,然后由事务所报价,最后由双方协商确定报酬。关于报酬标准,大多数年报未能披露,目前所能见到的有两种:一是按照国家物价局的有关规定执行;二是根据国际惯例,按照会计师事务所合伙人和项目组其他成员的实际工作时间以及技术水平与经验确定收费。而根据国家物价局规定:会计师事务所审计的收费标准为,企业资产负债率总计1000万元(含)以下的收取千分之二点五,超过1000万元的部分收取万分之一点五。因此,本文提出:

假设2:公司规模与年度审计费用正相关。

3、由于配股的巨大诱惑和亏损带给公司的巨大负效用,在真实收益达不到配股要求和扭亏的情况下,上市公司更倾向于“利润操纵”和 “报表重组”。虽然上市公司明知“利润操纵”和“报表重组”会被注册会计师发现,但这些上市公司却在可预见的将来会和注册会计师有一个博弈的过程,博弈的结果是提高审计费用和获得轻判的审计意见;降低审计费用或解聘注册会计师和注册会计师如实在审计报告中披露。在现行的审计关系模式失衡的情况下,博弈的均衡解更多的是前一种情况,即注册会计师通过提高审计费用来补偿其由此而承担的风险。相反,被审计单位由于不能从注册会计师处得到其满意的审计报告类型,也可能使双方关于审计报酬的谈判破裂,而事务所被迫接受比预期更低的报酬。因为,审计意见中轻判的倾向大多以下列形式存在:以保留意见代替否定意见,以无保留意见带说明段代替保留意见,所以非保留意见中注册会计师有更大的风险补偿动机。因此,我们认为:

假设3:非标准无保留意见与事务所的审计费用正相关性。

4、十大事务所凭借其较强的敬业精神、过硬的专业素质和良好的职业声誉,其品牌往往是较高审计质量的特征,其审计费用也比非十大的事务所高。我们提出:

假设4:由十大事务所审计与年度财务审计费用正相关。

变量说明见表一。

表一 变量说明

符号解释说明预期符号

因变量In(fee)上市公司审计费用的对数+

Big10代表事务所规模大小的虚拟变量,若上市公司的主审事务所为10大,则为1,否则为0;(根据中国注册会计师协会网站上公布的会计师事务所排名,确立我国的十大会计师事务所为:普华永道中天会计师事务所、毕马威华振会计师事务所、德勤华永会计师事务所、安永华明会计师事务所、上海立信长江会计师事务所、岳华会计师事务所、信永中和会计师事务所、中审会计师事务所、中瑞华恒信会计师事务所、江苏公证会计师事务所;其余为非十大会计师事务所+

解释变量In(Assets)上市公司资产总额的自然对数(反映上市公司规模的大小)+

Dt1反映本期盈余管理程度的虚拟变量,即当20%≤|(本期净利润-本期营业利润)/本期净利润|<50%时,Dt1=1,否则为0+

Dt2反映本期盈余管理程度的虚拟变量,即当|(本期净利润-本期营业利润)/本期净利润|>50%时,Dt2=1,否则为0+

AO反映本期审计意见的虚拟变量,即当本期出具非标准无保留审计意见时,AO=1,否则为0+

(二)模型设计

(三)样本选择

我们选择深市2002年、2003年上市公司作为研究样本,并对所选样本按如下原则进行筛选:

1、只选择明确披露为2002年、2003年年报的审计费用的公司(即剔出了数据不全、上年度审计费用、半年度审计费用,验资等项目的审计费用未分开披露的所有上市公司样本);

2、对使用外币结算的公司,我们以2002年12月31日和2003年12月31日的人民币汇率进行了折算。

3、剔出了2002年、2003年净资产和净资产收益率为负的公司。

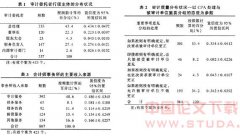

表二 2002、2003年度审计费用的描述性统计 (单位:万元)

年度样本个数最小值最大值均值标准差方差样本中值

2002年35910526.1647.6641.651734.7240

2003年3261242047.2337.721422.8040

表二是对2002年、2003年审计费用的描述性统计,可以看出2002年359家样本公司平均支付年度财务审计费用47.66万元,当年审计费用支付的最大值为526.16万元,最小值为10万元;2003年326家样本公司平均支付年度财务审计费用47.23万元,当年审计费用支付的最大值为420万元,最小值为12万元。

(四)统计结果分析

表三 2002、2003年度变量间Pearson相关系数矩阵

INFEEINASSETSDt2Dt1AOBIG10

INFEE

(2002)

(2003)

1.000

1.000

0.519

0.541

0.061

0.053

0.018

0.026

0.041

0.059

0.154

0.106

INASSETS

(2002)

(2003)

1.000

1.000

-0.054

-0.066

0.095

0.124

-0.116

0.009

0.079

0.166

Dt2

(2002)

(2003)

1.000

1.000

-0.601

-0.600

0.074

-0.051

-0.027

-0.038

Dt1

(2002)

(2003)

1.000

1.000

-0.0001

0.002

-0.019

0.034

AO

(2002)

(2003)

1.000

1.000

-0.001

0.021

BIG10

(2002)

(2003)

1.000

1.000

表三是2002年、2003年各变量间的相关系数矩阵。多重共线性的初步诊断表明,各变量间基本不存在影响系数估计值的多重共线性问题,且参数估计符号均与预期一致。

表四 2002年、2003年多元回归分析

Model

2002年2003年

变量预期符号参数估计值t参数估计值t

Constant ?2.5160519.571556***2.91006710.02292***

INASSETS+0.33269211.58427***0.29010710.94959***

Dt2+0.0480091.888880*0.0425851.925864*

Dt1+0.0285460.6122640.0279010.638562

AO ?0.0353542.096507**0.0365591.970443**

BIG10+0.0309432.607785***0.0402562.556342***

R-squared=0.300571

Adjusted R-squared=0.290664R-squared=0.314181

Adjusted R-squared=0.303465

***在1%的水平上显著;**在5%的水平上显著;*在10%的水平上显著;双侧检验。

表四是多元回归分析结果。结果表明,在2002年、2003年都有四个变量显著影响财务审计费用,其中反映本期的高程度盈余管理变量Dt2在10%的水平上显著,公司规模在1%的水平上显著,且参数符号确与预期方向一致;而审计意见在5%的水平上显著,且统计检验结果表明:被出具非标准无保留审计意见公司的审计费用比被出具标准无保留审计意见公司的审计费用要高。

同时,研究未发现本期盈余管理的衡量指标在20%到50%的区间内显著。我们认为很可能是由于中国审计市场激烈的竞争、大多数报表使用者不能有效的识别报表信息以及我国目前的法律环境仍处于在诉讼度低、诉讼成本大的阶段,投资者直接起诉会计师事务所还有很大的难度,致使注册会计师风险意识弱化。

四、结论

2001年12月24日中国证监会《公开发行证券的公司信息披露规范问答第六号——支付会计师事务所报酬及其费用》的颁布意味着在资本市场与会计师市场的发展过程当中,审计收费作为客户与注册会计师之间重要的经济联系,引起了广泛而高度的重视。

同时,盈余管理问题也一直是会计理论界及实务界广泛关注的热点,并且越来越收到证监会的重视。有研究表明,证监会在新股发行及配股审批的过程中会显著的考虑盈余管理的程度。那么,上市公司的盈余管理问题是否会影响到注册会计师审计收费呢?文章研究了中国上市公司通过非经营性活动进行盈余管理是否会影响其所支付的年度财务审计费用。我们的假设是:盈余管理程度越高的公司,所支付的年度财务审计费用越高。我们选取了深市A股市场2002年度和2003年度按证监会要求披露审计费用的上市公司公司作为研究样本,发现盈余管理的衡量指标之一—|非经营性收益与净利润的比例|≥50%时,在10%的显著性水平下,对年度财务审计费用有显著影响,结果与我们的预期一致,支持原假设;而当20%≤|非经营性收益与净利润的比例|<50%时,对年度财务审计费用没有显著影响;此外,公司规模、非标准无保留审计意见和是否由十大事务所审计与年度财务审计费用显著正相关。

主要参考文献:

1.Kevin C.W. Chen and Hongqi Yuan.2004.Earnings Management and Capital Resource Allocation: Evidence from China’s Accounting-Based Regulation of Rights Issues. The Accounting Review ,November,pp.645-666.

2.李爽.吴溪,2004,<<审计定价研究:中国证券市场的初步证据>>,中国财政经济出版社。

3.伍利娜,2003,审计定价影响因素研究——来自中国上市公司首次审计费用披露的证据,《中国会计评论》,第7期,第124—128页。

4.伍利娜,2003,盈余管理对审计费用影响分析——来自中国上市公司首次审计费用披露的证据,《会计研究》,第12期,第44—47页。

5.耿建新,杨鸿,2000,审计收费探析,《中国审计》,第5期,第48—49页。

6.夏冬林,林晨昃,2003,我国审计市场的竞争状况分析,《会计研究》,第3期第40—46页。

7.夏立军,杨海斌,2002,从审计意见看年报审计质量——上市公司2000年度财务报告审计意见实证分析,《上市公司》,第4期。